投資先 LAUGH TECH(国内最大級のエンターテインメントメディア「CuRAZY」運営)が東証一部上場企業ベクトルグループへ

今回、Skyland Venturesの投資先がいわゆる上場企業にM&Aされることになりました。Skyland Venturesをスタートして4年ほどがまるまる過ぎておりますが、今回初めてのイグジットとなり、節目なので、投資先のM&Aを振り返り、VCとして成長するためにはをブログを書いて残しておこうと思います。

ちなみに今回の件は下記にもプレスリリースを配信させて頂きました。

・Skyland Ventures投資先 株式会社LAUGH TECH(国内最大級のエンターテインメントメディア「CuRAZY」運営)の株式会社ベクトル(東証一部:6058)によるグループ化のお知らせ (Skyland Venturesより)

・月間5000万CV/950万UU超 国内最大級のエンターテインメントメディア「CuRAZY」を運営する 株式会社LAUGH TECHの株式取得(子会社化)のお知らせ (ベクトルより)

スタートアップの成果が出るときは一瞬、3ヶ月で出来ることを半年、1年かけてはいけない

ちょうど、このM&A発表された週末にLAUGH TECH社長の伊藤さんと温泉合宿に行ってきまして、VCとして投資をさせて頂いてからの3年間を振り返りましたが彼が言ってた中で印象的だったのは、「スタートアップの成果が出るときは一瞬、3ヶ月で出来ることを半年、1年かけてはいけない」ということだ。(振り返りの全体は既に別記事にも書きました。)

彼らと走ってきた3年の間に、一つ一つをクイックに出来たという美談などはなく、多くのアクションに対して時間をかけすぎたことなどを振り返ってお互い反省しました。プロダクトも調子が良いときは色々と話しも来るし、やっていきやすいが調子が悪くなる瞬間が必ず来るので、そこをどう乗り越えて次に行くかについてもっともっと考えて行かなければならないものだと感じました。

特にVCである自分はファイナンスについて、スピーディに成立させること、どういう計画を持ってやって貰うかについて、もっと考えて起業家と共同作業をして行く必要があるでしょう。

新規事業を潰してしまう罠

これも先の記事にも書いたのですが、僕自身反省として大きいのですが、『2年前、CuRAZYは月間3000万PVくらいのときに、今で言うBouncyのようなガジェット紹介のメディアTHE CASTを始めたが初月130万PV、3か月目には月間200万PV行ってたのに撤退する判断をしてしまった。』というのがあります。

最終的には経営陣で話あって決めたのですが、VCとしてCuRAZYのトラフィック拡大・収益化へ向けた取り組みが曖昧だったので、リソース集中すべきでは?と言うフィードバックもしたのですが、取り組めるタイミングでやっていけるチャンスだったかもしれません。ただ推進すべきと後押しできずでした。

ただ彼らが素晴らしいと思ったのは上記の新規事業を含め、新しい手を打ち続けようとい気合の強いチームであったことです。なので、彼らがまたこれからの新しい事業の中で大きな成功するものは現れると思っています。

自社の時価総額はいくらなのか?事業が伸びると時価総額はいくらになるのか?

M&A発表時に書いたFacebookポストでも発信しましたが、M&Aもファイナンスであり、特殊なことでなく、投資家(買収する側)とスピード感を持って合意を取って行く必要があると言うことでした。

若手スタートアップの人達に少しでもメッセージするとしたら、相手ありきではなく、自社の時価総額は幾らかを徹底的に考えて行かなければ事故みたいなファイナンスを除き、スピード感を持って話が決まることは無いと言うことです。

起業家にとって、ファイナンスは1~2年に一回が通常であり、なかなかそのロジックを客観視しにくいものであると。これは僕らよりもステージが後のスタートアップや上場がかなり近いスタートアップへ投資をしているVCと話しをしていても、起業家はなかなか自社の価値を客観視するのは難しいとの話をしていました。

投資先のIPO、M&A実績多数のB Dash Venturesの渡辺さんは2015年末にご飯をさせて頂いた際にも、自分の投資先全体の実態的な時価総額でいくらであるかなどを毎日シミュレーションしていると言う話を聞きました。

スタートアップに投資したのちに、頻繁に会っているVCでも週一、二くらいだと思うのですが、普通は月一くらいのコミュニケーションであって、その中でこれについて起業家と話し続けて意識付けることはとても難しいのかもしれません。なので、もっと自分の投資先とも、これについて話を続けて行くべきであると感じました。

IPO・M&Aも経験のある起業家やその取引に主体的に関わったスタートアップ・VCはとても少ない

買収発表のSkyland VenturesのリリースのFacebookポスト にも書きましたが、これも今回よくよくわかったことです。VCはビジネスモデルとして10-20社投資をして、その中から、数社がIPOやM&Aに至る会社が産まれると言うものであり、その中で上手く行く会社に主体的に関わっていけると学びが多いものです。一方、結果的に上手く行く会社でも、VCの中ではそういう会社に主体的に関わっていない場合もあります。それは他にいわゆるリードVCがいるからであったり。そもそも時間的リソースを取れないVCであったりなど。

VC全体がマイナー投資家なので、全株主が主体的になりすぎると進む話が進まないなどのトラブルはあると思いますが、それでも主体的にここに向き合っている人は多くの人が思う以上に、少ないことが体感ベースでわかりました。

最初にあまり深く関与しない方針でやっていた場合に、その関わり方をギアチェンジするのもなかなか難しいものですが、そういうタイミングが来ると言うのがとてもよくわかりました。そのあたりを変えたくて、最近はIPO経験のある・M&A経験のある起業家とのランチのお時間頂いて、意見交換をし続けています。僕も自分の視界の範囲内の人としか行けてはいないと思いますが、これはやり続けた方が良いことだと感じています。

またVC全体としては成長期待の強いスタートアップへは追加投資を行うことで、投資金額を大きくすることやその会社の預かっている株式シェアを大きくすることにより、その会社の成否に対してより真剣になれるスキーム作りが必要なのかもしれません。

VCの投資やイグジットに対しての取り組み方

Skyland Venturesとしては、基本全投資先に50年続く会社・続く事業・起業家として生き続けることを目指して欲しいという思いを持っていて、各社IPOするくらい自社のキャッシュフローで事業を大きく出来る会社を目指して貰えればと思っていますが、今回の件のようにLAUGH TECH社が、今後も成長が著しいであろうベクトル社のグループになったこと、事業的にもシナジーがあり、連携可能性が高いことなどを考えると良いことだったのでは無いかと思っています。

こういうケースは今後もありそうなので、これらを主体的にサポートしていく決意を改めて持ったものです。

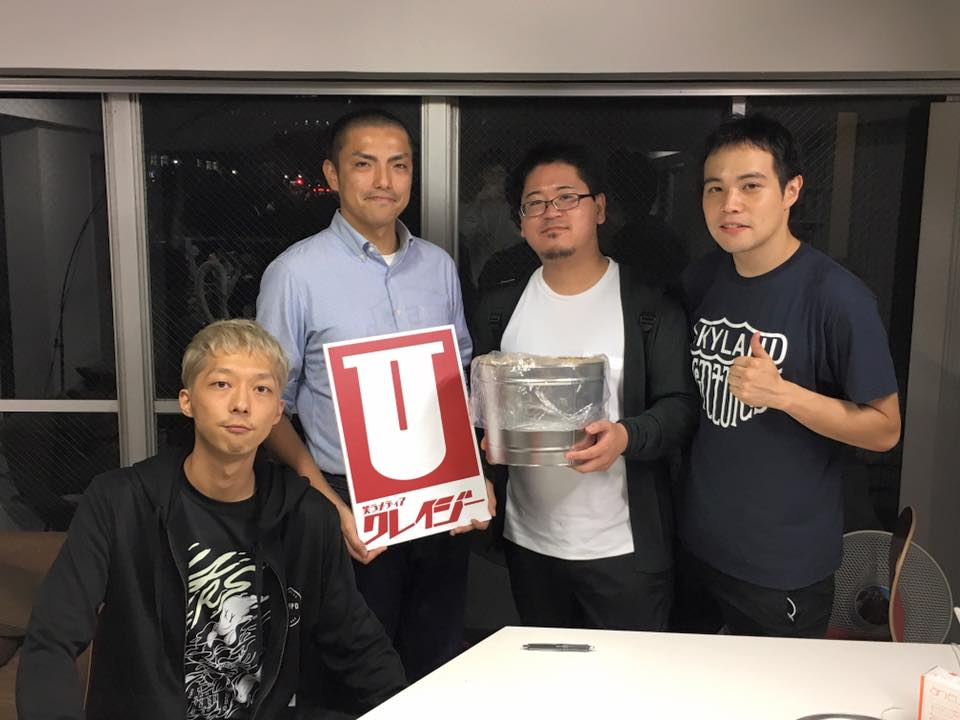

(LAUGH TECH伊藤さん、北村さん、川崎さん、竹本さんなどメンバーの皆様、ひとまずお疲れ様でした)